Befektetési iránytű – 2018. február

Aegon hírek

Aegon hírek

Aktuális befektetési információk és hozameredmények

Az alábbi táblázatban a Tempó Moderato 7 Alapok Alapja Eszközalap, a Tempó Allegro 10 Alapok Alapja Eszközalap, az Aegon Belföldi Kötvény Eszközalap, az Aegon Nemzetközi Részvény Eszközalap, illetve az Aegon Ázsiai Részvény Befektetési Alapok Alapja Eszközalap eszközalapjaink múltbéli teljesítményét láthatja:

| Eszközalapok hozamai (2018.01.31.) | 3 hó | 6 hó | 1 év | 3 év * | 5 év* | Indulástól* |

| Tempó Moderato 7 Alapok Alapja Eszközalap | 0,91% | 3,90% | 6,67% | – | – | 4,74%** |

| Tempó Allegro 10 Alapok Alapja Eszközalap | 1,11% | 4,86% | 8,23% | – | – | 5,02%** |

| Aegon Belföldi Kötvény Eszközalap | 0,67% | 3,51% | 5,76% | 3,51% | 6,67% | 7,51%*** |

| Aegon Nemzetközi Részvény Eszközalap | -0,49% | 6,22% | 5,30% | 3,55% | 9,77% | 2,68%*** |

| Aegon Ázsiai Részvény Befektetési Alapok Alapja Eszközalap | 1,90% | 10,16% | 15,18% | 5,25% | 9,12% | 4,52%**** |

| *évesített hozamok, ** az eszközalap indulása 2014.10.27,*** az eszközalap indulása 2007.08.17., ****az eszközalap indulása 2007.08.23. | ||||||

További naprakész információt kaphat az Aegon eszközalapok árfolyamáról és teljesítményéről a következő oldalon: https://www.alfa.hu/arfolyamok/

Eszközalapok historikus hozamai >>

Piaci körkép

Piaci körkép

Az elmúlt időszak legfontosabb gazdasági eseményei, amikről tudnia érdemes!

Mi történt hazánkban?

- A KSH adatai alapján az infláció januárban is 2,1 százalékos volt a decemberi 2,1 százalék után, azaz a fogyasztói árak átlagosan 2,1 százalékkal voltak magasabbak januárban, mint egy évvel ezelőtt.

- A monetáris tanács a január 30-ai ülésén változatlanul hagyta a jegybanki alapkamatot, így annak mértéke továbbra is 0,9%.

- Elképzelhető, hogy a Magyar Nemzeti Banknak a gazdaságélénkítésről szóló terveit hosszú távon félre kell majd raknia. Egyelőre szó sincs arról, hogy az elmúlt hetek egyre fokozódó tőkepiaci idegessége a 2008-as globális válsághoz hasonló krízis előszele lett volna. Sokkal inkább valószínű, hogy a vége felé jár a nullás kamatok időszaka. Az USA-ban már zajlik a kamatemelési periódus, és már Európában is belátható közelségbe került.

Mi újság a nagyvilágban?

- Egyesült Államok

Az Amerikai Egyesült Államok újabb kormányzati leállását övező politikai huzavona ismét rávilágított arra, hogy milyen súlyos probléma az ország adósságpályájának fenntarthatatlanná válása. Legutóbb az 1940-es évek végén, a második világháború után volt ennél magasabb az USA GDP-arányos bruttó államadóssága. Ezt követően egészen 1980-ig meredeken csökkent a ráta, majd Ronald Reagan ideje alatt az akkori adócsökkentéseinek köszönhetően nyolc évig majdnem megduplázódott az államadósság, amit később a 90-es évek közepén Bill Clinton igyekezett orvosolni. Végül a 2008-as válság következtében az Obama-kormány átfogó költségvetési élénkítésbe kezdett, hogy tompítsa a gazdasági teljesítmény zuhanását, ami az egekbe repítette az államadósságot. Az amerikai döntéshozók tehát ahelyett, hogy az egyre fenyegetőbb adósságproblémát szem előtt tartva cselekednének, intézkedéseikkel tovább súlyosbítják a helyzetet. Nem nehéz belátni, hogy az ilyen ütemű eladósodás előbb, vagy utóbb fenntarthatatlanná teheti a rendszert, azaz egyfajta időzített bombaként ketyeg az amerikai gazdaság alatt.

A jelenleg is már aggasztó tendencia miatt már most is komoly politikai és társadalmi vitákat szül a magas államadósság. A jelenlegi amerikai kormány célkitűzése az, hogy az adócsökkentéseknek köszönhetően felpörögjön a gazdasági növekedés, amely által a költségvetés helyzete is rendezőthet. Donald Trump azonban szemmel láthatóan nem aggódik annyira a költségvetési hiány miatt, mint amennyire az USA külkereskedelmi deficitje aggasztja.

- Európa

Kemény világ jöhet a brit befektetésekre a Brexit után. A brit alapkezelőknek minél hamarabb fel kell készíteniük magukat a Brexit jogi következményeivel szemben, vagy valószínűsíthetően piacvesztés is lehet a következménye annak, ha jövő márciusban a britek kilépnek az EU-ból. Az Európai Bizottság minél gyorsabb lépéseket sürget a brit alapkezelőktől a Brexittel kapcsolatos bizonytalanságok miatt. Brüsszel nem zárja ki annak a lehetőségét sem, hogy ha a brit alapkezelők nem találnak megoldást a Brexit utáni működésre, így könnyen ki lehetnek majd zárva az EU-s piacokról az alapjaik. - Távol-Kelet

Kína külkereskedeleme januárban magasabb sebességre kapcsolt az előző hónap halovány teljesítménye után. Mind az export, mind az import a vártnál sokkal gyorsabb ütemben nőtt. Az import növekedését decemberhez hasonlóan a nyersanyagok dobták meg. Így a nyersolaj-behozatal (napi 9,57 millió hordó) minden idők rekordját megdöntötte januárban, míg a vasérc importjában (100 millió tonna) történelmileg a második legerősebb értéket számolhatták el. Kína esetében azonban a szakértők a mozgó dátumú holdújév miatt a januári és februári makroadatokat mindig fenntartásokkal kezelik. Tavaly január végére, idén pedig február közepére esik ez az egy hetes ünnepség. Az import jelentős növekedésének egy része így annak tudható be, hogy sokan valószínűleg a raktárkészleteiket gyarapították a holdújévre való felkészülés jegyében.

Jövőbenéző

Jövőbenéző

Szakértői várakozások a piaci trendek tükrében

„A múlt heti tőzsdei történések miatt nem kell különösebben aggódni, a világgazdasági fundamentumok erősek, azonban további reformokra szükség van ahhoz, hogy a jövőben elkerüljük a 2008-ashoz hasonló válságokat” – fogalmazott Christine Lagarde, az IMF (Nemzetközi Valutaalap) igazgatója. A kötvénypiaci hozamok emelkedése, a magas vállalati értékeltség és a profitrealizálások következtében évek óta nem látott zuhanást hozott a részvénypiacokon, emiatt pedig néhány nap alatt több milliárd dollárnyi vagyon égett el. Sokan azon a véleményen vannak, hogy már szükség volt egy korrekcióra, miután 2016 eleje óta nem volt érdemi visszaesés a tőzsdéken.

Christine Lagarde úgy fogalmazott, hogy a világgazdasági fundamentumok alapján optimista a jövővel kapcsolatban, azonban érett már egy ilyen részvénypiaci korrekció, hiszen az utóbbi időben nagyon felmentek az eszközárak. Az IMF vezér tehát nem aggódik az elmúlt időszak zuhanása miatt, azt azonban elmondta, hogy a világnak fel kell készülnie egy újabb válságra, hogy ha az bekövetkezik, ne érjen minket olyan váratlanul, mint a 2008-as. A legjobb védekezés a megelőzés, ezért legfőképp a pénzügyi rendszert érintő szabályozásokat, reformok végrehajtását folytatni kell. Azt persze ő sem tudta megmondani, hogy mi lehet a következő válság kirobbantója: az árnyék bankrendszer, a kriptopénzek, vagy esetleg valami más.

Mi vár a tőzsdékre?

A legrosszabbra készülhetünk a sztárközgazdász szerint. Mozgalmas heteken vannak túl a részvénypiacok, többek között az amerikai tőzsdéken soha nem látott zuhanásnak lehettünk szemtanúi. Jim Rogers befektetési szakértő szerint a következő medve piac korunk legrosszabb időszaka lehet. Jim Rogers szerint a világban mindent eláraszt a hitel és az eladósodottság nagyon magas szintre lépett. Szerinte folytatódni fog az esés a tőzsdéken, bár azt nem mondta, hogy a mostani esés jelentheti-e a medve piac kezdetét.

Amikor újra eljön a medve piac, és előbb-utóbb eljön, az lesz életünk legrosszabb medve piaca lesz – nyilatkozta Jim Rogers. Véleménye szerint a közeljövőben sem várható emelkedés a részvénypiacokon, ez csak azt követően folyatódhat majd, ha a Fed márciusban kamatot emel, ahogy erre nagyon sokan számítanak. Még novemberben azt nyilatkozta, hogy piaci turbulenciára számít két éven belül. Az amerikai részvénypiacokon szerinte buborék formálódik, a legjobb befektetési lehetőségeket Japánban, Kínaban és Oroszországban látja. Jim mindemellett arra is figyelmeztette a befektetőket, hogy maradjanak távol a bitcointól.

További részletek

Érdekes és hasznos tudnivalók a befektetések világából

| Fontosabb gazdasági adatok 2018.01.15. | |||

| Jegybanki alapkamatok | |||

| Magyarország | 0,9% | ||

| ECB (Európai Unió) | 0,0% | ||

| FED (Egyesült Államok) | 1,50% | ||

| Főbb magyar makrogazdasági mutatók | |||

| GDP változása 2017.IV./2016.IV. negyedév | 4,40% | ||

| Infláció (2018. január/2017. január) | 2,10% | ||

| Indexek 2018.01.12. | Záró | Változás (elmúlt 12 hónap) | |

| BUX | 38 387 | 13,60% | |

| DAX (német) | 12 197 | 3,40% | |

| DOW Jones (USA) | 24 601 | 20,70% | |

| S&P 500 (USA) | 2 656 | 14,40% | |

| Nikkei (Japán) | 21 245 | 10,00% | |

| Devizák (MNB közép) 2017.12.12. | Záró | Változás (év eleje óta) | |

| EUR/HUF | 311,88 | 1,60% | |

| USD/HUF | 252,43 | -12,80% | |

Forrás: portfolio.hu, KSH, FED, ECB, MNB

Grafikonok

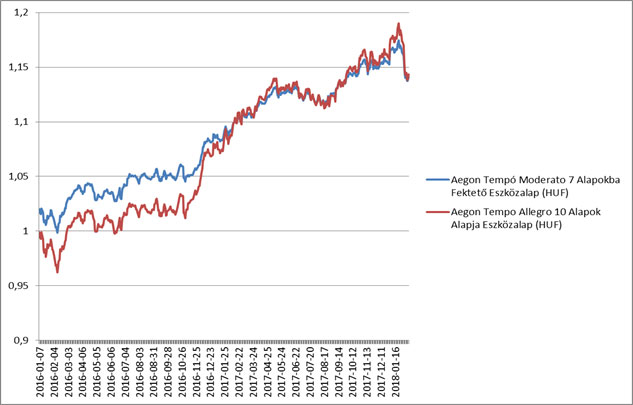

Aegon Tempo Allegro 10 Alapok Alapja Eszközalap (HUF) és Aegon Tempo Moderato 7 Alapok Alapja Eszközalap (HUF) teljesítménye 2016.01.07-től:

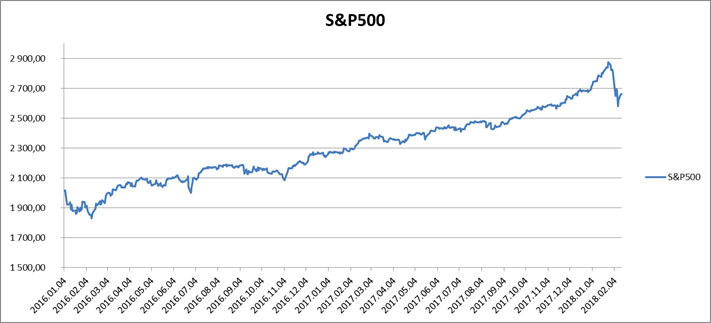

S&P 500 teljesítménye:

Forrás: yahoofinance.com

Az S&P 500 legfontosabb amerikai vállalat részvényeinek kapitalizációval súlyozott mutatója, a világ egyik legismertebb részvényindexe. Kapitalizáció: egy vállalat piaci kapitalizációja egyenlő a részvényei számának és azok aktuális árfolyamának szorzatával.

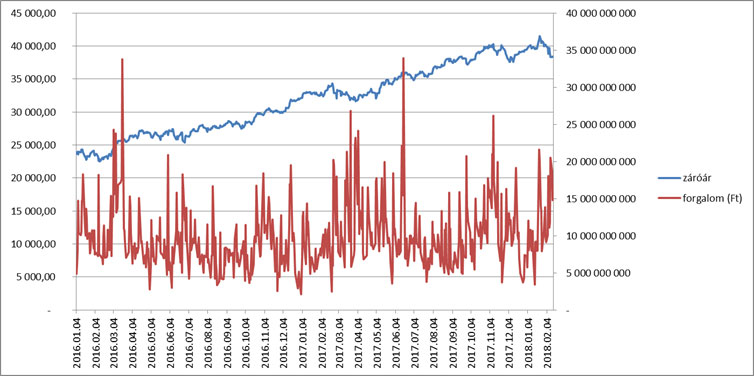

BUX index teljesítménye:

Forrás: portfolio.hu

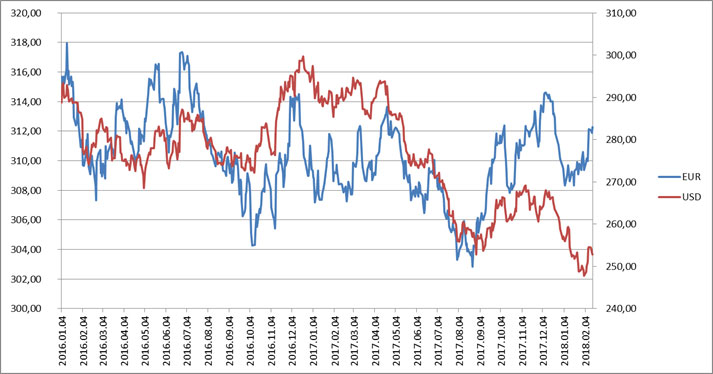

A forint teljesítménye a fontosabb devizákkal szemben:

Forrás: portfolio.hu

Jelen oldalon megjelenő valamennyi információ kizárólag tájékoztatásul szolgál, ezek semmilyen körülmények között nem tekintendők befektetési tanácsadásnak. A múltbéli hozamok nem jelentenek garanciát a jövőbeni hozamokra nézve. Az Aegon Magyarország Általános Biztosító Zrt. nem vállal felelősséget a jelen tájékoztató alapján hozott befektetési döntésért és annak következményeiért, illetve az oldalon található adatok esetleges hiányosságaiért vagy pontatlanságaiért.